個人事業やフリーランスを始めた方、もちろん開業届を出さなくても仕事はできますし、納税をすることもできます。

でも、メリットがあるので、今後個人事業主やフリーランスとして頑張る!という方は、最初に提出してしまいましょう!

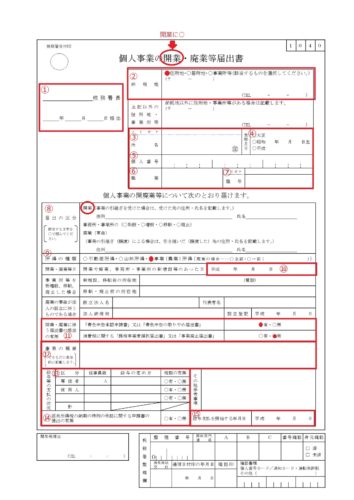

開業届の書き方見本

用紙に番号を付けたので、順番に確認してくださいね。

①最寄りの税務署名と、提出日

最寄りの税務署がわからない方は、税務署のサイトで確認してくださいね。

②納税地(あなたの住所)の書き方

基本的には、あなたのご自宅の住所になると思うので、住所地にチェックを入れて、郵便番号、住所、電話番号を書きましょう。

1段目にご自宅の住所を書いた場合は、2段目の「上記以外の納税地・事業所等」欄は、特に記入しなくても大丈夫です。

ご自宅以外に別に事業所や事務所がある場合はこちら。

③④⑤氏名(カタカナ)・印鑑・生年月日・個人番号

氏名、フリガナ、生年月日・個人番号を記入してください。

印鑑はなんでも大丈夫ですよ。

⑥職業を記入

どんな書き方でもわかればいいのですが、参考までにいくつか代表例を書いてみました。

または、総務省のサイトにある日本標準職業分類をご参照ください。

ライター、フリーランス、エンジニア、コンサルティング、カウンセラー、サービス業、デザイナー、写真業、ハンドメイド作家、広告業、翻訳家、飲食業、小売業、卸売業、士業、教育

⑦屋号を記入(屋号がある場合)

個人名でされている方は空欄で大丈夫です。もしお店の名前などがあり、屋号付きの銀行口座を作りたい場合は、屋号を決めてから提出した方がいいですよ。口座を開設するとき、この開業届が必要なので、ここに記入してあればスムーズに新しい銀行口座が開設できます。

⑧届出の区分を記入

新規開業の場合は、「開業」に○を入れるだけでOKです。

PDFに入力している場合は、印刷後「開業」に丸をつけてくださいね。

⑨所得の種類を記入

会社員の場合でも、継続的に収入があったり、作業をしているのであれば「事業所得」で申告することができますが、本業はあくまでも会社員ですので、「事業」として成り立っているのかという判断は、税務署が行います。

会社員の方で、副業を「事業所得」で申告したい場合は、事前に最寄りの税務署に問い合わせしてくださいね。

ちなみに、私は会社員の時にインターネット事業を行っていましたが、その時から「事業所得」として申告していました。

私の最寄りの税務署では、私の副業は「事業所得」で認められるという判断でしたので、内容にもよると思いますが、副業だから「雑所得」しか無理だ…ではなく、一度確認することをおすすめします。

「事業所得」と「雑所得」の違いはこちら(準備中)

⑩開業日を記入

開業届の提出期限は、原則、開業してから1ヵ月以内となっています。

もし、過ぎてしまっても大丈夫ですよ!「事業所得」で申告するために開業届は出しましょう!

そして、「開業日」はいつでも大丈夫なんです。

でも節税効果が高い「青色申告」をしたい方は、開業日から2か月以内に「青色申告承認申請書」を提出する必要があります!

なので、開業したらできるだけ早く提出する方がいいですね。

「青色申告」と「青色申告承認申請書」について

⑪開業・廃業に伴う届出の有無

上記で書きましたが、節税効果が高い「青色申告」をしたい場合は、「青色申告承認申請書」又は「青色申告の取りやめ届出書」欄の「有」を選択。「開業届」と一緒に「青色申告承認申請書」を提出しましょう!

「消費税に関する・・・」欄は、個人事業主の開業当初は免税事業者になるので、ほとんどの方は「無」で大丈夫でしょう。

初期投資が多額にかかる場合や輸出がメインの場合、あえて課税事業者を選択することで、消費税の還付を受けることができる場合があります。こちらは税理士さんとご相談してくださいね。

⑫事業の概要

事業の内容を⑥職業欄で書いたものよりも詳しく記入します。

例えば、私なら「日本語教室の経営」とか「WEBサイトの企画、制作、構築、運営」「インターネット、ホームページの企画、制作、コンサルティング」などと書きます。複数記入してもOKですよ。

⑬給与等の支払状況

開業時に誰も雇っていない場合は「専従者 0人」となります。

もし、開業時から配偶者や親や子ども、その他従業員を雇う予定があれば、この欄に記入します。 青色申告の人は、配偶者や親や子どもを従業員(専従者)にすれば、「青色事業専従者給与」として給与を経費として計上でき、節税することができます。

雇用する人が配偶者や親や子どもであれば「専従者」欄に、それ以外は「使用人」欄に人数を記入します。

「給与の定め方」欄は、「日給」や「月給」「月給+ボーナス 」や「時給」などと記入します。「税額」欄は、月給が約8万円までなら「無」、一人でも約8万円を超えていたら「有」を選択します。

源泉所得税について

もし「無」として提出しても、結果的に税額が発生しても大丈夫ですが、「有」で提出して「無」になった場合はご注意ください。家族も含め、従業員を雇って給与を支払うと、源泉徴収が必要になりますのでご注意ください。

⑭ 源泉所得税の納期の特例の承認に関する申請書の提出の有無

家族や従業員を雇う予定で、源泉徴収を納付する義務がある場合(1人でも約8万円を超す給与を支払う場合)、この「納期の特例の承認に関する申請書」を提出すると、源泉所得税の支払いを半月に1回、まとめて支払うことができます。

少額の源泉所得税を毎月支払うのは結構面倒なので、少額の場合は、この申請をしておいた方が楽ですよ。もちろん、源泉所得税を使い込まないようにしてくださいね!笑

⑮給与支払を開始する日

すでに決まっていたらその日を記入しますが、まだ決まっていない場合は空欄で大丈夫です。

書類の提出方法

今、pdfで作成している方は、印刷してください。必要個所に○などを記入して、印鑑を押しましょう。手書きの方も必要事項を全て記入して、印鑑を押しましょう!pdfを印刷した場合は控えも一緒に印刷されますが、もし手書きの場合で控えがなければ、コピーを取ってくださいね。

提出方法は、簡単に言うと、このどちらかです!

- 最寄りの税務署へ持参する

- 郵送で送る

最寄りの税務署へ持参する場合は、身分証明書、マイナンバーカード(マイナンバーがわかるもの)、印鑑を持って、税務署へ行って受付で「開業届の提出」の場所を確認をしてください。

郵送の場合、自分の住所と名前を書いた返信用封筒(84円か94円切手を貼る)と、「開業届」(と、その他同時に提出する書類)を封筒に入れて最寄りの税務署へ郵送します。私は念のため、いつも簡易書留を使って送りますが、レターパックも信書がOKなのでレターパックでもいいようです。

しばらくすると税務署から確認印が押してある控えが届きますよ。

さぁ、1年目から黒字になってガンガン稼いでくださいね!最後まで読んでくださった方、ありがとうございます。勝手ながら成功を祈っています(-人-)